核心观点

1、种植板块:粮食安全自主可控,生物育种战略地位进一步明确!

1)近日中央政治局会议强调 “着力保民生,加强农业生产,稳定粮食等重要农产品价格”,进一步提出重视“粮食安全”。此前,国务院关税税则委员会公告,自2025年4月12日起对原产于美国的所有进口商品,在现行适用关税税率基础上加征125%关税,中国从美进口农产品完税后价格将大幅抬升,需关注自美进口占比大的品种(2024年中国分别自美国进口大豆/ 玉米/ 小麦2213/207/190万吨,分别占国内供给的17.6%/ 0.7%/ 1.3%)。

2)

育种:①农业农村部印发《2025年全国种业监管执法年活动方案》,明确“紧盯种业振兴行动‘五年见成效’目标任务,聚焦种业知识产权保护和种源质量提升,坚持‘露头就打’常态化监管”。②最高人民法院:高度重视种业知识产权保护工作,下一步“重点研究生物育种、实质性派生品种的保护等法律适用新问题”。③我们认为,国内转基因管理体系臻于完善,为生物育种产业化提供有力支撑;随着粮食安全重要性提升,转基因玉米商业化种植有望加速,头部种企凭借领先的转基因储备有望进一步提升竞争力。

3)重点推荐:①种子:【隆平高科】、【大北农】、【荃银高科】、【登海种业】。②农资:【新洋丰】(与化工组联合覆盖)。③农业节水:【大禹节水】。建议关注:④种植:【苏垦农发】、【北大荒】。

2、生猪板块:二育比例持续提升,重视生猪板块预期差!

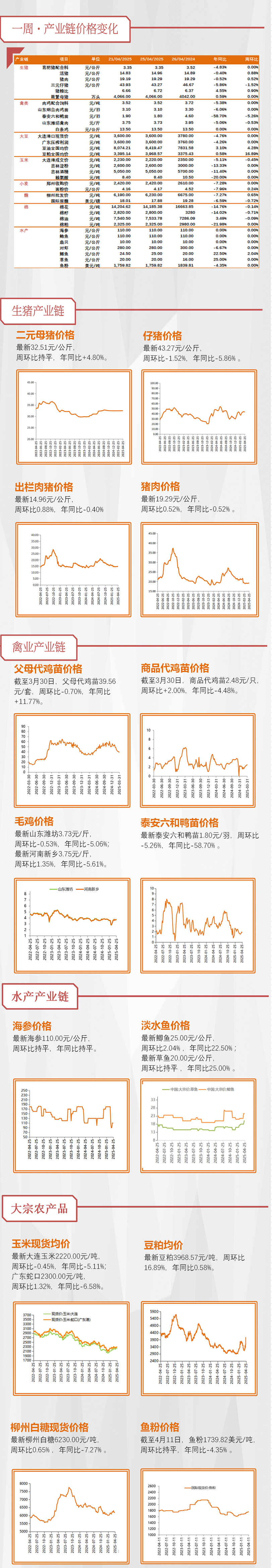

1)本周猪价震荡偏强,仔猪价格小幅下跌。截至4月26日,全国生猪均价15.10元/kg,较上周末上涨0.33%(智农通),行业自繁自养头均盈利约216元/头,环比有所提高;本周7kg仔猪和50kg二元母猪价格为542元/头和1636元/头,较上周有所下跌,仔猪价格持续上涨后,多地放养公司、散户补栏预期转弱,预计短期内仔猪价格稳中或有回落风险。

2)供需情况:供应端,本周出栏均重为128.94kg(环比+0.37kg),均重处于近三年同期高位,150kg以上生猪出栏占比为4.87%(环比+0.03pct),考虑到近期肥标价差已有所回落,前期大猪出栏进程或进一步加速;需求端,终端白条市场较难呈现量、价齐升,但屠企分割比例提升(外贸端口产品缺失),本周日度屠宰量环比+2.16%,但近期二次育肥比例及栏舍利用率均呈现增高趋势(4月中旬二育销量占比达到9.73%,为近一年最高),后续需持续观察,预计活体库存释放后,猪价或呈季节性走弱趋势,行业或再度进入亏损状态。

3)重视生猪板块低估值、预期差!在25年猪价持续低位&成本或难有下降甚至抬升&疫情或有所干扰情况下,后续产能去化容易程度及复产难度或再度提升,产能长期仍有望波动去化。从2025年头均市值看,其中牧原股份2000-3000元/头;温氏股份、巨星农牧、德康农牧、新希望、新五丰、唐人神、华统股份、天康生物低于2000元/头;估值处在历史相对底部区间(数据截至4月25日)。标的上,当前阶段,【板块β配置、重视核心资产】,养殖龙头【温氏股份】、【牧原股份】、其次建议关注【新希望】;弹性 标的建议关注:【神农集团】、【德康农牧】、【华统股份】、【巨星农牧】、【天康生物】、【唐人神】、【新五丰】等。

3、

禽板块:白鸡&蛋鸡重视引种缺口;黄鸡重视消费需求边际改善!

1)白鸡:重视白鸡基本面,关注引种边际变化!

①祖代鸡引种不确定性犹存。自24年12月美国俄克拉荷马州(24 年中国自美国的唯一一个祖代引种州)、新西兰相继爆发高致病禽流感以来,国内从美国(AA+、Ross308、Hubbard)、新西兰(Cobb)的引种均处于暂停状态。受此影响,25年1-3月国内祖代更新量仅19.8万套,同比降52.4%(来源:博亚和讯、国际畜牧网);其中,海外引种量仅3.6万套(均为益生率先突破从法国引种),均来自法国(目前为国内安伟捷系引种唯一来源);但考虑到2015年法国因禽流感封关后,我国已有近10年未从法国引种,叠加现阶段全球禽流感及美国关税预期,我们预计今年祖代鸡更新量将呈现总量下降且品种结构变化显著!

②本周价格稳定。截至4月26日,山东大厂商品代苗报价3.25元/羽(取区间中值),较上周末持平;山东区域主流毛鸡均价3.70元/羽,较上周末持平(数据来源:家禽信息PIB);鸡苗报价持稳,规模场按计划补栏而散户补栏偏弱,种禽试探性拉涨未果;毛鸡报价稳定,五一节前批发订单回暖但局部出货滞缓压制毛鸡价格。

2)黄鸡:供给收缩确定,核心变量在需求。

①产能同比有所增长,但仍在2018年以来的较低区间。截至2025年4月6日,在产父母代存栏量1378万套,周环比+0.1%,同比+6.3%;相比今年年初-0.7%(数据来源:中国畜牧业协会)。

②本周广东区域周内价格稳定、江苏区域周内价格前高后低。本周广东矮脚黄项周内价格稳定在13.8元/kg;本周江苏矮脚黄母鸡周中价格有所下跌,上半周价格13.7元/kg、下半周价格13.3元/kg(数据来源:新牧网公众号)。

③投资建议:供给端出清彻底,价格对需求边际变化敏感性高于供给。供给端,在产父母代存栏量处近5年低位,散户资金流紧张,短期快速上产能可能性低。需求端,消费有望在政策端推进下逐步改善,黄鸡作为肉类消费中的“可选消费”品种之一(差异化定位&消费场景),有望首先受益消费端回升带来的红利,其后续价格弹性表现可能超出此前市场预期。建议关注【温氏股份】、【立华股份】。

3)蛋鸡:引种封关有望持续驱动苗价高位运行!

①蛋种鸡存栏结构呈现“双轨并行”特征(国产与进口共存),但实际生产端(在产父母代蛋种鸡)进口存栏却远高于国产。因此,21-23年引种持续下降叠加24年美国暴发高致病性禽流感后,引种通道持续收窄,相关影响将逐步兑现到蛋鸡苗价格上,预计后续缺口有望将继续兑现,苗价有望继续保持高位。

②本周蛋鸡苗价格稳定、鸡蛋价格略有增长。截至4月25日,主产区蛋鸡苗价格4.25元/羽,环比持平、同比+12%;鸡蛋平均批发价格8.30元/kg,环比-1.07%、同比+1.72%(数据来源:wind)。

4、宠物板块:国产品牌持续崛起,宠物食品出口趋势持续向好!

1)国产品牌持续崛起,上市公司国产品牌高速成长,关注国产品牌新品。根据宠物营销界数据,2025年3月淘宝猫主粮品类销售额达到7.95亿,环比+35.34%(2月环比-25.59%);犬主粮品类销售额达到4.01亿,环比+36.26%(2月环比-24.22%)3月环比大幅改善,我们认为,宠物食品国产替代叠加品牌高端化突破,后续同环比增速有望维持双位数。3月淘宝猫主粮榜单中,弗列加特位列TOP2,麦富迪位列TOP5;狗主粮榜单中,麦富迪位列TOP1。我们认为,宠物国产品牌凭借产品创新、精细营销等战略有望持续崛起!

2)宠物食品出口连续增长,彰显出口业务景气。根据海关数据,2025年1-3月,我国共计出口8.24万吨,yoy+19.68%,人民币口径下实现出口24.52亿元,yoy+12.02%,保持较快增长。

3)我们认为,我国宠物经济蓬勃发展,国产品牌崛起快速。重点推荐【乖宝宠物】、【中宠股份】、【佩蒂股份】、【路斯股份】等。

5、后周期:饲料板块,重点推荐基本面拐点+估值相对底部的海大集团;动保板块,重视新大单品破局同质化竞争!

1)重点推荐【海大集团】。水产养殖/水产料历经2+年低谷,养殖饲料产能明显去化,今年水产料景气有望改善。本周:①普水鱼:草鱼/罗非塘口均价环比+1.9%/+2.1%、同比+13%/-28%;②特水鱼:生鱼/黄颡/加州鲈塘口均价环比-9.0%/-2.1%/+3.3%、同比+13%/+10%/+5%;③南美白对虾:塘口均价环比+3.4%、同比+16%。本周水产品价格呈现两极分化,普水鱼持续上涨而特水鱼走低,其中叉尾、生鱼虽因疾病价格下跌,但后市随气温趋稳和病况缓解,供应趋紧或推动其价格回升。原材料大幅波动下海大强化市场主动攻击策略,海大市占率加速提升。消费提振背景下,叠加24年投苗情况,预计25年多品种水产景气向上,量价利弹性凸显。重视公司业绩持续兑现能力。

2)动保板块:重视新赛道、新需求带来的新格局。①原料药价格:主流工厂停报挺价持续,市场现货紧缺,市场前期库存价格略低,本周主流工厂再度提高报价,市场刚需询采积极。本周泰乐菌素、替米考星、泰万菌素市场价分别为300(酒泰)/375/435元/kg,分别较上周上涨15/10/10元/kg(数据来源:中国兽药饲料交易中心)。②投资逻辑:面对当前同质化、内卷的局面,动保企业面临巨大压力,急切寻求新突破口,多家动保企业纷纷布局新赛道+大单品,其中宠物动保产品受益于行业增量+国产替代,潜在增量空间较大;大单品上,各家动保企业也基于自身研发优势,带来疫苗产品的推陈出新,打破行业当前内卷的尴尬局面。此外,24年5月以来的能繁补栏谨慎叠加成本优化,或使得25年部分养殖企业盈利有望持续,免疫积极性或将持续保持,利好动保企业盈利持续。③标的:重点推荐:【科前生物】、【中牧股份】,建议关注:【瑞普生物】、【金河生物】、【生物股份】、【回盛生物】、【普莱柯】。

风险提示:政策风险;疫病风险;农产品价格波动;极端天气;进口变动。

01

本周农业板块

1.1.本周板块及公司涨跌幅情况

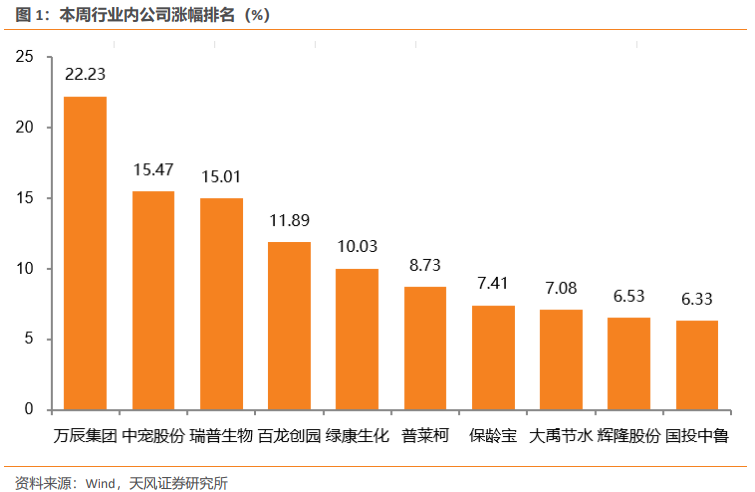

最新交易周(2025年4月21日-2025年4月25日),农林牧渔行业-0.16%,同期上证综指、深证成指、沪深300变动分别为+0.56%、+1.38%、+0.38%。个股中涨幅靠前的分别为:万辰集团+22.23%、中宠股份+15.47%、瑞普生物+15.01%、百龙创园+11.89%、绿康生化+10.03%、普莱柯+8.73%、保龄宝+7.41%、大禹节水+7.08%、辉隆股份+6.53%、国投中鲁+6.33%。

1.2.本周上市公司重点公告

1)乖宝宠物《2024年年度报告》:公司实现营业总收入52.45亿元,同比去年增长21.22%,归母净利润为6.25亿元,同比去年增长45.68%,基本EPS为1.56元,平均ROE为16.00%。

2)中宠股份《2024年年度报告》:公司实现营业总收入44.65亿元,同比去年增长19.15%,归母净利润为3.94亿元,同比去年增长68.89%,基本EPS为1.34元,平均ROE为16.90%。

3)温氏股份《2024年年度报告》:公司实现营业总收入1049.24亿元,同比去年增长16.68%,归母净利润为92.30亿元,同比去年增长244.46%,基本EPS为1.39元,平均ROE为24.94%。

4)登海种业《2024年年度报告》:公司实现营业总收入12.46亿元,同比去年下跌19.74%,归母净利润为5662.56万元,同比去年下跌77.86%,基本EPS为0.06元,平均ROE为1.58%。

5)普莱柯《2024年年度报告》:公司实现营业总收入10.43亿元,同比去年下跌16.77%,归母净利润为9280.65万元,同比去年下跌46.82%,基本EPS为0.27元,平均ROE为3.47%。

02

农业产业链动态

表格数据来源:农业农村部、wind、涌益咨询、鸡病专业网、博亚和讯、中国畜牧业协会、中华粮网、顺风棉花网、玉米网、天风证券研究所。

图片数据来源:wind、智农通、博亚和讯、玉米网、涌益咨询、中国畜牧业协会、中国政府网、天风证券研究所。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《2025年第17周周报:重视粮食安全及相关板块投资》

对外发布时间

2025年4月27日

报告发布机构

天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告作者

吴 立 分析师 SAC执业证书编号:S1110517010002

陈 潇 分析师 SAC执业证书编号:S1110519070002

黄建霖 分析师 SAC执业证书编号:S1110524100003

陈 炼 联系人

林毓鑫 分析师 SAC执业证书编号:S1110524080004

本文来自作者[忆曼]投稿,不代表酷展号立场,如若转载,请注明出处:https://iosku.vip/dqbk/2025sop04-17526.html

评论列表(4条)

我是酷展号的签约作者“忆曼”!

希望本篇文章《【天风农业】重视粮食安全及相关板块投资》能对你有所帮助!

本站[酷展号]内容主要涵盖:国足,欧洲杯,世界杯,篮球,欧冠,亚冠,英超,足球,综合体育

本文概览:核心观点 1、种植板块:粮食安全自主可控,生物育种战略地位进一步明确! 1)近日中央政治局会议强调 “着力保民生,加强农业生产,稳定粮食等重要农产品价格”,进一步提出重视“粮食...